Wandeldarlehen: Die ideale Finanzierungsform für Startups?

Kümmerst du dich gerade um die Finanzierung für dein Startup oder dein erstes eigenes Unternehmen? Dann könnte ein Wandeldarlehen eine gute Option für dich darstellen.

Du kennst ja wahrscheinlich schon einige der Probleme, die mit einem regulären Darlehen verbunden sein können. Es nimmt viel Zeit in Anspruch, einen Businessplan aufzusetzen und viele weitere Angaben zu machen, die potenzielle Darlehensgeber überzeugen sollen.

Das gilt umso mehr, wenn du schnell und vielleicht nur zur Überbrückung Kapital benötigst. Hier kann ein Wandeldarlehen die bessere Alternative sein.

Wir erklären dir in diesem Post, was ein Wandeldarlehen eigentlich ist, was es so attraktiv für Investoren (und für dich) macht und zeigen dir ein Beispiel-Szenario zwischen einem Startup und einem Business Angel. Let’s Go!

Was ist ein Wandeldarlehen?

Bei einem Wandeldarlehen (englisch: Convertible Loan) handelt es sich zunächst um ein normales Darlehen mit einem verzinsten Darlehensbetrag. Das Darlehen ist dabei aber mit der Option verbunden, die Darlehensschuld später in eine Unternehmensbeteiligung umzuwandeln.

Experten sprechen im Zusammenhang mit einem Wandeldarlehen von einem sog „mezzazinen“ Finanzierungsinstrument. Mezzanine Finanzierungsformen bewegen sich in ihrer bilanziellen Bewertung zwischen Eigen- und Fremdkapital.

Beim Wandeldarlehen entsteht dieser Misch-Charakter dadurch, dass das Darlehen im Regelfall nicht wie ein klassischer Kredit zurückgezahlt, sondern der Darlehensgeber Mitunternehmer über eine Beteiligung wird.

Für potenzielle Investoren kann diese Option sehr attraktiv sein, insbesondere mit Blick auf die Anschubfinanzierung für ein Startup oder auch eine Brückenfinanzierung, bei der die weitere positive Entwicklung des Unternehmens bereits sicher und absehbar ist.

Angesprochen fühlen sich insbesondere Wagniskapitalgeber, wie sie vor allem im US-amerikanischen Wirtschaftsraum aktiv sind. Inzwischen hat sich das Wandeldarlehen auch hier zu einem gängigen Finanzierungsinstrument besonders in der Startup-Szene entwickelt.

Mit anderen Worten: Wandeldarlehen oder Convertible Loans, wie sie in den USA heißen, liegen im Trend. Der eine oder andere Business-Angel setzt sie gerne im Rahmen seiner Aktivitäten ein.

Was macht das Wandeldarlehen so attraktiv für Investoren – und für dich?

Für Gründer und Neu-Unternehmer wie dich fließt mit dem Convertible Loan frisches Kapital zu, das du sofort in die Verbesserung wichtiger Kennzahlen stecken kannst. Du kannst es ohne Wenn und Aber ins Wachstum investieren.

Dabei wird im Regelfall auf eine umfassende Bewertung deines Startups verzichtet, wie es bei der klassischen Darlehensvergabe üblich ist. Du sparst dir den Aufwand und die Zeit für die Gestaltung umfangreicher Business Pläne, mehrjährige Planungen und vieles mehr.

Ein Darlehensgeber geht mit einem Wandeldarlehen zunächst ein Wagnis ein. Dieses Wagnis wird angenehmer und belohnt, weil er einen Discount oder Rabatt auf Firmenanteile erhält.

Mit anderen Worten, sein Darlehen wird später mit einer niedrigeren Bewertung gewandelt als die typische Bewertung, die zu dem entsprechenden Zeitpunkt ein neuer Mitunternehmer in Anteile zu investieren hätte.

Auf dem Punkt gebracht heißt das: der Kreditgeber erhält mehr Anteile für sein Geld.

Deshalb investieren viele Wagniskapitalgeber gern in sich gerade formende Startups mit Potenzial und interessanten Geschäftsmodellen. Man spricht in diesem Zusammenhang auch von der sog. Seed-Phase.

Die Kapitalgeber setzen in diesem Fall darauf, dass sich ein vielversprechendes Startup so schnell entwickelt wie sie sich das bei der Vergabe des Wandeldarlehens vorstellen und wie es sich absehen lässt.

Aber auch in späteren Entwicklungphasen des Unternehmens kann ein Wandeldarlehen für den Kreditgeber sehr attraktiv sein. Manchmal muss in einem aufstrebenden Unternehmen eine bestimmte Zeitphase finanziell überbrückt werden.

Dabei ist bspw. eine große Finanzierung bereits in den Startlöchern, zurzeit aber noch nicht als Kapital verfügbar.

In diesem Fall gehen die Wagniskapitalgeber ein kleineres Risiko ein, da Verträge oder auch Abschlüsse für bestimmte Geschäfte bereits feststehen und sie nur einspringen, um die Zeit bis dahin finanziell zu überbrücken.

Wenn man dafür entsprechende Unternehmensanteile erhält und dies zu günstigeren Konditionen als auf dem normalen Markt, muss man von einem gelungenen Geschäft sprechen.

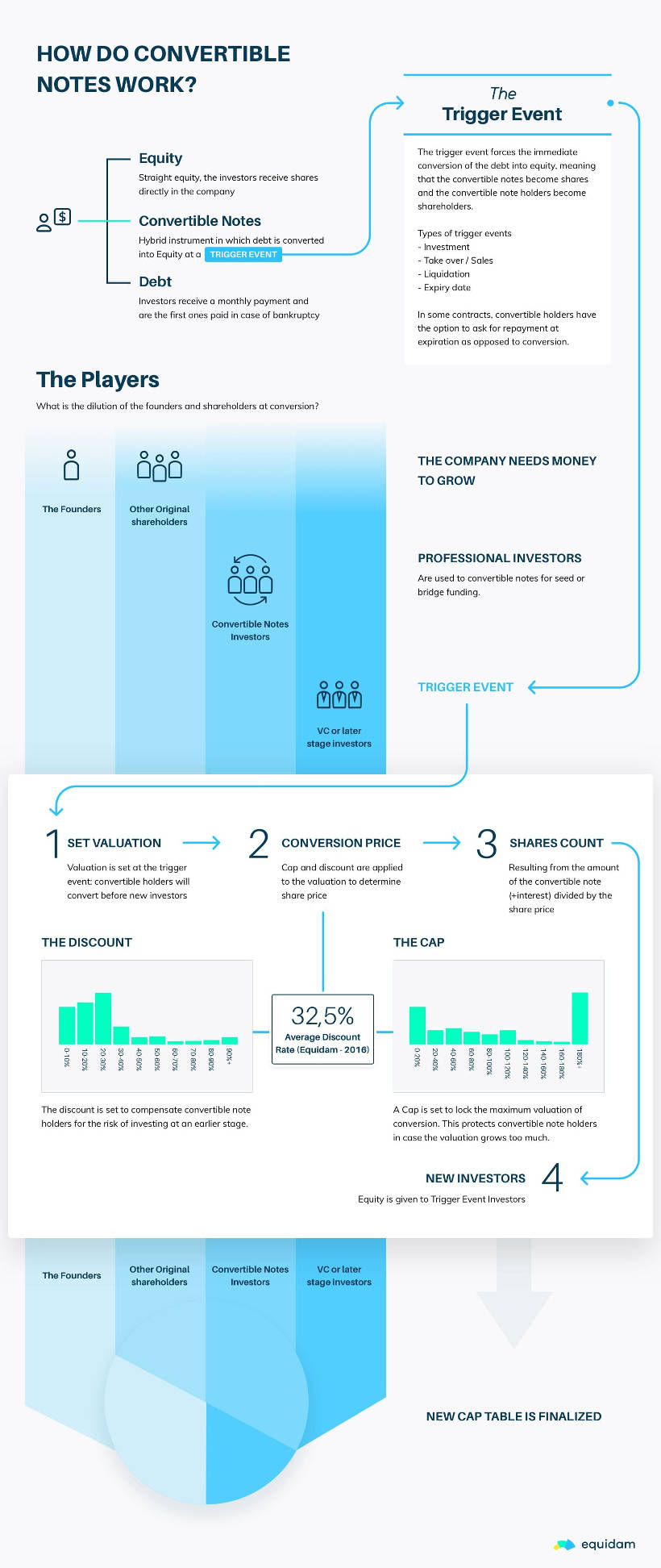

So kann der Prozess bei einem Wandeldarlehen allgemein ablaufen (Quelle: http://bit.ly/2Ld7Sf8)

Hat das Wandeldarlehen denn auch Nachteile?

Bisher war immer von den Vorteilen beim Wandeldarlehen die Rede. Du als Gründer und/oder Unternehmer erhältst auf einfachem Wege frisches Kapital, der Kapitalgeber reicht das Darlehen in Erwartung vergünstigter Unternehmensanteile aus. Vom Grundgedanken her ist das zunächst eine WIN-WIN-Situation.

Betrachtet man den Charakter des Wandeldarlehens, so handelt es sich vor allem um ein Versprechen. Das Startup verspricht, das zu einem gewissen Zeitpunkt die Konvertierung stattfindet, wenn das Unternehmen einen absehbaren Wertzuwachs zu verzeichnen hatte.

Probleme ergeben sich dann, wenn dieses Versprechen nicht gehalten werden kann und der Konvertierungszeitpunkt immer weiter hinausgeschoben wird.

Das Wandeldarlehen zeichnet sich gerade dadurch aus, dass eine Rückzahlung vor Laufzeitende vertraglich ausgeschlossen wird und eine Rückzahlung nach Laufzeitende in der Regel aus praktischen Gründen scheitern dürfte.

Denn geht der Plan des Wandeldarlehens nicht auf und das Unternehmen entwickelt sich nicht so wie vorgesehen, bzw. die eigentlich vorgesehene Refinanzierungsrunde findet nicht oder nicht zum vorgesehenen Zeitpunkt statt, dann hat das Unternehmen meistens kein Geld mehr übrig, um das Wandeldarlehen zu bedienen.

Außerdem sind Wandeldarlehen regelmäßig mit einem qualifizierten Rangrücktritt ausgestattet. Sie sind also im Falle einer Insolvenz nachrangig gegenüber Forderungen aller anderer Gläubiger. Von dieser Seite her dürfen Wandeldarlehen auch nur zurückgezahlt werden, wenn das Unternehmen über ausreichendes Kapital verfügt.

Für Risikokapitalgeber kann es also nachteilig sein, sich auf ein Wandeldarlehen eingelassen zu haben. Sie sichern sich deshalb vertraglich mit einer sog. „Forced Conversion Klausel“ ab.

Die Forced Conversion Klausel

Es wird damit vertraglich vereinbart, dass für den Fall, dass der vereinbarte Auslöser für die Konvertierung in eine Unternehmensbeteiligung nicht eintritt (z. B. eine qualifizierte Kapitalerhöhung), die Konvertierung dennoch zu dem vereinbarten Zeitpunkt zwingend durchgeführt wird.

Mit dieser Vereinbarung kommen die Parteien bei Wandeldarlehen nicht umhin, bereits beim Abschluss eines Vertrages eine Wandlungsbewertung durchzuführen. Wir hatten dich gerade auf den großen Vorteil des Wandeldarlehens hingewiesen, der in der nicht notwendigen umfassenden Unternehmensbewertung liegt.

Bei der hier zu vereinbarenden Wandlungsbewertung setzt man eher niedrige Werte an, weil man davon ausgeht, dass bei Eintritt des Forced Conversion Falles das Unternehmen nicht besonders gut dasteht.

Diese Überlegungen und Bedingungen können aus dem zunächst einfach angelegten Vertrag zum Wandeldarlehen ein ziemlich komplexes Vertragswerk machen. Das kann den ursprünglichen Vorteil bei dieser Finanzierungsform in einen Nachteil umwandeln, besonders, wenn du nichts von solchen Verträgen verstehst.

Außerdem ist zu beachten, dass du Wandeldarlehen nicht als dauernde und einzige Finanzierungsform für dein Startup und/oder Unternehmen vorsehen solltest.

Das hat auch den einfachen Hintergrund, dass du selbst bei sehr risikofreudigen Wagniskapitalgebern kaum eine Chance hast, ein Wandeldarlehen zu erhalten, wenn nicht bereits am Horizont weitere Entwicklungen bei der Finanzierung und/oder bei der Unternehmung zu erkennen sind.

Wagniskapitalgeber sind in der Regel Profis, die ihre Chancen sehr genau einzuschätzen wissen. Das Wandeldarlehen ist seiner Natur nach ein klassisches Brückenfinanzierungsinstrument.

Wandeldarlehen mit Standardvertrag

Ein weiterer Vorteil des Wandeldarlehens ist, dass die Basis-Vertragswerke auf viele verschiedene Szenarien angewendet werden können. Das German Standards Setting Institute bietet hier Standardformulare rund um das Wandeldarlehen an, die du verwenden kannst.

Die Vorteile dieser Standardformulare liegen auch darin, dass du selbst bei geringen Kenntnissen über das Wandeldarlehen sicher durch die erforderlichen Formulare geführt wirst und nicht ständig einen Anwalt zur Beratung benötigst.

Neben dem eigentlichen Vertrag selbst erhältst du eine Einführung zur Verwendung der Formulare, ein Muster für einen ermächtigenden Gesellschafterbeschluss im Zusammenhang mit der Aufnahme des Wandeldarlehens und ein Muster zur Formulierung der Wandlungsverpflichtung.

Ein Berechnungstool auf Excel Basis für Wandeldarlehensverträge ergänzt die Formulare und Muster.

Beispiel-Szenario zwischen Startup und Business Angel mit Wandeldarlehen

Du hast ein Startup gegründet, das anderen Unternehmen den Übergang in die Digitalisierung erleichtert. Dabei zielst du mit deinen Leistungen und Produkten auf Logistikunternehmen ab.

Eine speziell von dir entwickelte Software ermöglicht deinen Kunden die Umstellung auf Just-In-Time Lieferungen, die Lagerhaltung und die Kommunikation mit den Kunden.

Deine Software wird unter anderem auch im großen Stil nach Kundenwünschen maßgeschneiderte Produkte möglich machen. Du bist bereits involviert in eine größere Finanzierungsrunde mit Investoren, die dir in 6 Monaten eine große, tragfähige Finanzierung und eine Kapitalerhöhung zugesagt haben.

Zum jetzigen Zeitpunkt benötigst du dringend frisches Kapital in Höhe von 250.000 EUR. Dieses Geld dient der Weiterentwicklung deiner Software in Bezug auf bestimmte Schnittstellen, die die Zusammenarbeit mit den Logistik-Programmen deiner Kunden sicherstellen.

Für dieses frische Kapital, das der Überbrückung bis zur Kapitalerhöhung auf 1 Million EUR in einem halben Jahr dienen soll, hast du Kontakt zu einem Business Angel und Risikokapitalgeber aufgenommen.

Ihr verhandelt über ein Wandeldarlehen, dass der Überbrückung der Zeit bis zur großen Finanzierung und Kapitalerhöhung dient.

Ihr vereinbart dazu ein Wandeldarlehen über den Betrag von 250.000 EUR. Dafür verpflichtest du dich mit dem Unternehmen, die Darlehensschuld in 6 Monaten zum Zeitpunkt der Kapitalerhöhung in Unternehmensanteile umzuwandeln.

Der Business Angel erhält einen 20-prozentigen Rabatt auf die Unternehmensanteile. Eure Einigung bezieht sich grob umrissen auf den auszuschüttenden Kapitalbetrag in Höhe von 250.000 EUR, die Zinsen, die Auszahlungsmodalitäten des Darlehens (hier ein Einmalbetrag zur sofortigen Verfügung), die Laufzeit (hier 6 Monate bis zur geplanten Kapitalerhöhung) und die Modalitäten der Wandlung, unter anderem 20 % Discount auf die Bewertung bei den Unternehmensanteilen zum Zeitpunkt der Konversion.

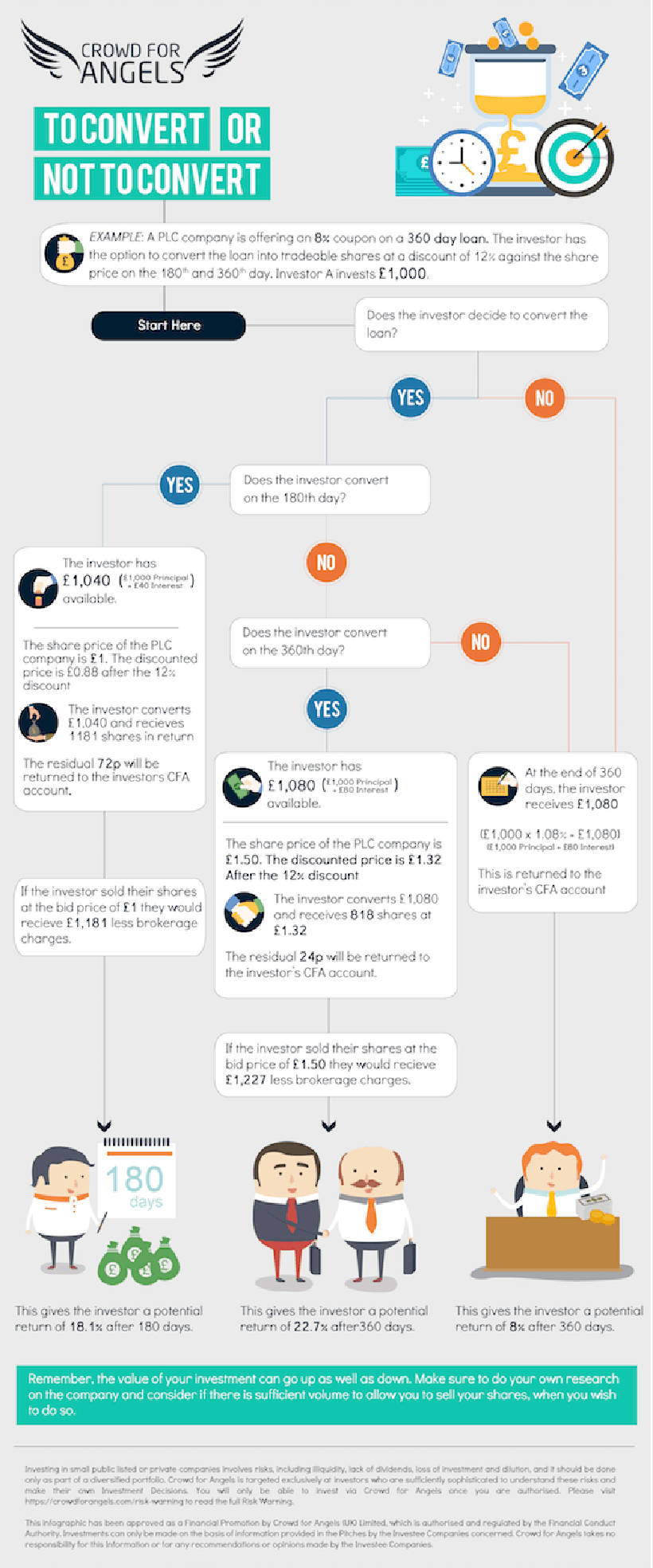

So einfach können die Eckpunkte bei einem Wandeldarlehen aussehen. Anbei findest du ein weiteres Beispiel, um dein Verständnis von Convertible Loans noch weiter auszubauen.

Sieht erstmal komplex aus, ist es im Kern aber gar nicht: so kann der Prozess zwischen einem Startup und einem Investor bei einem Wandeldarlehen aussehen (Quelle: http://bit.ly/2Pgd5bu)

Fazit: Keine Dauerlösung, aber perfekt zur Überbrückung

Lass dich von unserem Beitrag bitte nicht blenden: ein Wandeldarlehen sollte kein Dauerzustand werden und das Finanzierungsinstrument Nummer 1 für dich und dein Startup sein.

Ein Wandeldarlehen eignet sich gut zur Überbrückung einer Finanzierungslücke und weist sowohl für Kapitalnehmer als auch -geber viele Vorteile auf, insbesondere in einer frühen Unternehmensphase bei kleineren Finanzierungsbeträgen.

Eine Convertible-Runde ist dabei immer ein „Versprechen“ für rosige Zeiten, die dich und dein Startup noch erwarten. Aber definitiv kein Allheilmittel für deinen Startup-Erfolg.

Bleibst du aber fokussiert und kannst du einen Investor oder Business Angel mit an Bord holen, der an dich und deine Idee glaubt, steht einer erfolgreichen Zukunft nicht mehr viel im Wege.

Nun lauet die Frage: to convert or not to convert? Wir wünschen dir viel Erfolg bei deinem Projekt!

Hast du bereits Erfahrungen mit einem Wandeldarlehen gemacht? Schreib uns gerne in den Kommentaren. Wir würden uns freuen, von dir zu hören.

Carsten Detzer

Guter Artikel!

Verwendbare Wandeldarlehen-Templates sind zum freien Download nachfolgend zu finden 😉

https://standardsinstitute.de/